16 de junho de 2023 2:12 por Reynaldo Rubem Ferreira Jr

As micro, pequenas e médias empresas desempenham um papel crucial nas economias, especialmente nos países em desenvolvimento, de acordo com o Banco Mundial. Elas representam a maioria dos negócios ao redor do mundo e têm um papel essencial na criação de empregos e no avanço econômico global. Nas economias emergentes, contribuem com até 40% da renda nacional. No entanto, essas empresas enfrentam um grande obstáculo para o seu crescimento: a falta de acesso à financiamento. Isso resulta em uma maior dependência de recursos internos (poupança própria) ou de apoio financeiro de amigos e familiares para iniciar e manter seus empreendimentos. Estimativas do próprio Banco Mundial indicam que cerca de 65 milhões dessas empresas, em países em desenvolvimento, possuem uma necessidade de financiamento não atendida de US$ 5,2 trilhões anualmente. Essa lacuna de financiamento é ainda maior quando consideramos as micro e pequenas empresas informais.

Neste artigo, visto que a série de dados de crédito do Banco Central do Brasil (BCB) para o microempreendedor individual (MEI) só tem início em 2016, limitaremos nosso foco às micro e pequenas empresas (MPEs) que, no Brasil, correspondem à 30% do PIB e 55% do emprego formal. No entanto, apesar de sua relevância, a International Finance Corporation (IFC) estima que até 80% das MPEs brasileiras não possuem acesso adequado à financiamento.

Dados do Banco Central do Brasil (BCB) sobre a inclusão financeira no país deixam claro que, a partir de 2014, ano em que se inicia a recessão no Brasil segundo a FGV, o acesso à crédito das MPEs começou gradualmente a piorar e o seu custo a aumentar. Mais especificamente, a partir de 2016, houve uma mudança na política voltada para essas empresas, o que agravou ainda mais a restrição ao crédito.

Os dados apresentados no gráfico 1 revelam uma redução significativa na quantidade de operações de crédito por número de tomadores, tanto para microempresas quanto para pequenas empresas, no período que antecedeu a recessão até a pandemia da COVID-19. Houve uma queda expressiva de aproximadamente -47,2% e -46,7%, respectivamente. Essa redução pode ser interpretada como um indicativo de falta de crédito ou desequilíbrio entre a oferta e a demanda por crédito. O sinal negativo indica que, ao longo do período analisado, a oferta de crédito para microempresas está crescendo em um ritmo inferior à demanda, enquanto no caso das pequenas empresas, a situação é ainda mais preocupante, pois a oferta está diminuindo enquanto a demanda está aumentando. Ambos os cenários configuram uma situação de restrição financeira. Isso significa que tanto microempresas quanto pequenas empresas continuam a enfrentar dificuldades em obter o crédito necessário para suas operações e investimentos, o que pode impactar negativamente seu crescimento e sustentabilidade.

Gráfico nº 1 – Relação quantidade de operações de crédito para as microempresas por número de tomadores no Brasil – 2012 a 2022- BCB

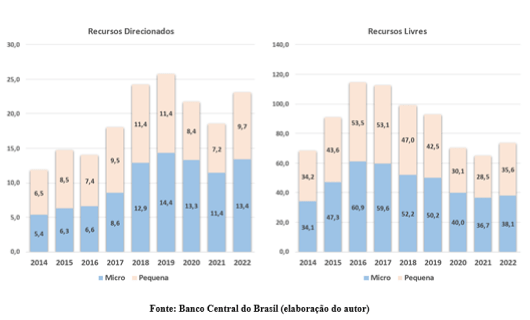

Durante o período de 2014 a 2022, as taxas médias de juros para operações de crédito direcionadas, regulamentadas pelo Conselho Monetário Nacional de acordo com a política governamental de crédito, bem como para operações com recursos livres destinadas a micro e pequenas empresas, apresentaram oscilações ascendentes, conforme evidenciado no gráfico 2. No entanto, é preocupante observar que a participação das operações de crédito com taxas médias de juros mais baixas, notadamente a participação das operações direcionadas, diminuiu significativamente em relação ao total, que engloba as taxas livres. Em outras palavras, no caso das microempresas, essa participação passou de 41,4% em 2014 para 17,5% em 2022, enquanto nas pequenas empresas, a queda foi de 31,7% para 7,8% (gráfico 3). Sem dúvida, essa política tem um caráter restritivo e excludente, uma vez que a ausência de garantias somada aos problemas de assimetria de informação coloca essas empresas em desvantagem significativa em relação às demais. Portanto, não é viável tratar essas empresas apenas com base na lógica pura e simples do mercado, nem oferecer a mesma abordagem para diferentes casos, pois isso só contribui para aumentar as disparidades.

Gráfico nº 2 – Taxa média de juros (%aa) nas operações de crédito (com recursos livres e direcionados) para as micro e pequenas empresas no Brasil – 2014 a 2022

Gráfico nº 3 – Percentual (%) do saldo médio real das operações de crédito (com recursos livres e direcionados) para as micro e pequenas empresas no Brasil – 2014 a 2022

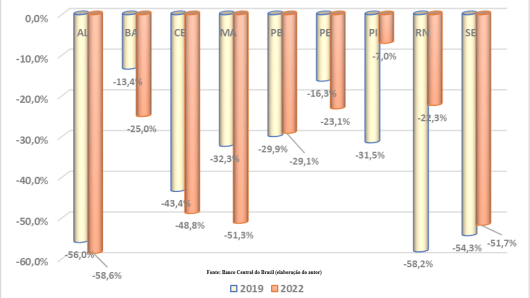

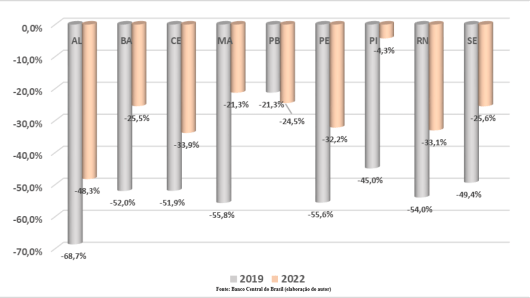

Vamos direcionar agora o foco para os estados do Nordeste, considerada a região mais pobre do Brasil. Com base no ano de 2014, anterior à significativa recessão ocorrida entre 2015 e 2016, é possível constatar, por meio dos dados fornecidos pelo BCB, que as micro e pequenas empresas (MPEs) já enfrentavam severas restrições de crédito em 2019, um ano antes da pandemia de COVID-19. Essas limitações persistiram até o final de 2022. Os gráficos 4 e 5 ilustram que, em média, os saldos das operações financeiras das MPEs estavam consideravelmente abaixo dos valores registrados em 2014, tanto em 2019 quanto em 2022. Portanto, seria inadequado atribuir exclusivamente à pandemia a responsabilidade por essa situação, especialmente porque, com exceção de Alagoas, Bahia e Ceará, em relação às microempresas, o gap de crédito é maior em 2019. O mesmo padrão é observado em todas as unidades federativas da região quando se trata das pequenas empresas.

Afinal, o que levou à essa notável mudança no acesso ao crédito por parte das Micro e Pequenas Empresas (MPEs)? Acredito que um caminho promissor a ser explorado reside na alteração da política de microcrédito no Brasil, iniciada em 2016.

Gráfico n 4 – Variação percentual (%) do saldo médio real das operações de microcrédito dos estados da Região Nordeste (2019 e 2022 – ano base = 2014 – a preço IGPM de dezembro de 2022)

Gráfico nº 5 – Variação percentual (%) do saldo médio real das operações de crédito para empresas pequenas dos estados da Região Nordeste (2019 e 2022 – ano base = 2014 – a preço IGPM de dezembro de 2022)

A análise dos problemas essenciais relacionados ao modelo de microcrédito pode ser encontrada no livro “The Rise and Fall of Global Microcredit: Development, Debt and Disillusion” (Routledge, 2018). Nessa obra, são examinados os impactos de curto e longo prazo do aumento significativo dos níveis de microdívida em diversos países em desenvolvimento, como Peru, Brasil, Colômbia, México, Bangladesh, Camboja, Índia e Marrocos. O livro, elaborado em colaboração com a UNCTAD, destaca os desafios, limitações e consequências sociais e econômicas do microcrédito.

O livro aborda a difusão e o apoio generalizado do microcrédito por organismos internacionais, como o Banco Mundial, e por entidades privadas, como fundações e ONGs, que adotaram a ideologia neoliberal, acreditando que o mercado é a solução para os problemas sociais e que o Estado deve se afastar da provisão de serviços públicos e políticas redistributivas. Uma crítica central dos autores é que o modelo neoliberal de microcrédito intensifica a pobreza, gerando endividamento excessivo e exclusão social. Além disso, esse modelo negligencia as particularidades culturais e históricas de cada país, favorecendo grandes instituições financeiras privadas.

De acordo com o professor de economia Milford Bateman, um dos organizadores do livro, o microcrédito se baseia em uma premissa falsa de que o simples aumento da oferta de bens e serviços pelos pobres geraria demanda suficiente para sustentar seus empreendimentos individuais. Dessa forma, ao desconsiderar os problemas de insuficiência de demanda, não são incluídos na mesma política governamental mecanismos de inclusão financeira produtiva, assim como programas de compras públicas.

O caso do Brasil, abordado no capítulo 5 do livro, por sua vez, é considerado um exemplo de política de inclusão financeira produtiva. Em 2005, o Governo Federal institucionalizou o Programa Nacional de Microcrédito Produtivo e Orientado (PNMPO) para lidar com o considerável setor informal do país. Essa abordagem difere da maioria dos programas de microcrédito ao redor do mundo, segundo os autores, pois depende principalmente do financiamento e orientação do setor público. Acredito que reside na transição para o modelo neoliberal de microcrédito, com as limitações mencionadas acima, a explicação para a crescente restrição de crédito enfrentada pelas microempresas, apontada anteriormente.

A perda de relevância das operações com recursos direcionados mencionada anteriormente pode ser considerada um indício significativo do enfraquecimento do modelo de microcrédito protagonizado pelo PNMPO. Além disso, um aspecto relevante diz respeito aos resultados do Crediamigo, programa de microcrédito do Banco do Nordeste do Brasil (BNB), que é considerado o maior e mais promissor da América Latina.

De acordo com os dados do BNB, o número de transações de crédito do Crediamigo encerrou o ano de 2022 com uma redução de 19,9% em relação a 2018 e uma diminuição de 12,4% em comparação a 2014. Quando o indicador se refere aos valores desembolsados anualmente, a percepção de mudança na direção da política se torna ainda mais evidente. Em 2022, tais valores, corrigidos pelo IGP-M de dezembro de 2022, encontravam-se 28% e 29% abaixo dos registrados em 2018 e 2014, respectivamente. Ao comparar 2018 com 2014, observa-se uma queda de 2,5%. Essas informações sugerem uma possível alteração na orientação da política de microcrédito, indicando um enfraquecimento do modelo do PNMPO e uma redução na importância das operações com recursos direcionados.

Em suma, a redução das operações de crédito e o enfraquecimento do modelo de microcrédito inclusivo e sustentável evidenciam a necessidade de repensar as políticas de inclusão financeira para apoiar efetivamente as micro e pequenas empresas (MPEs) no Brasil. Penso que um primeiro passo seria aprimorar, na prática, o Programa Nacional de Microcrédito Produtivo Orientado (PNMPO), incorporando as inovações digitais às políticas de microcrédito. Caso contrário, nos veremos cada vez mais enredados em um retismo excludente, seja produtivamente, seja socialmente.