27 de abril de 2023 11:33 por Redação

Nos últimos meses, muita controvérsia tem ocorrido quanto à manutenção da taxa selic (taxa de juros básica determinada pelo BCB) no patamar de 13,75%aa, dando ao Brasil a primeira posição no pódio das taxas de juros reais mais altas do mundo, com 7%aa. Dentre as teorias que buscam fundamentar este título nada promissor para o crescimento de nossa economia, há as explicações dadas por economistas que acreditam que a inflação é determinada pelas expectativas dos agentes econômicos racionais capazes de identificar quaisquer desvios da política monetária do que consideram a gestão macroeconômica adequada e, deste modo, antecipar os seus efeitos no tempo sobre os preços dos bens, serviços e ativos. Na outra ponta do espectro estão os economistas heterodoxos que veem a inflação primordialmente como o resultado das disputas das diferentes classes sociais na distribuição da renda e minimizam os efeitos das expectativas

Controvérsias à parte, a visão adotada pelos Bancos Centrais mundo afora é a que associa o sucesso da política monetária de estabilização dos preços à sua credibilidade e, também, sua capacidade de ancorar as expectativas de inflação dos agentes econômicos no tempo. O principal instrumento utilizado pelos BCs, desde o final do século passado, é a taxa de juros básica sejam quais forem os fatores que estão por trás da aceleração (desaceleração) inflacionária.

Em artigo recente no Valor Econômico, o economista André Nassif faz uma avaliação dos equívocos cometidos pelo BCB ao atribuir um peso excessivo às expectativas na determinação da taxa de inflação. A seguinte passagem vai ao ponto que pretendemos explorar aqui: “Essa visão míope de política monetária tem levado o BC a cometer repetidos erros, cujas consequências têm sido a dilapidação de considerável estoque de capital físico e humano que dificilmente será recuperado no médio prazo”.

A partir dos dados do próprio BCB, mostraremos que a inflação brasileira desde 2016 tem sido determinada, em grande medida, por choques de diferentes naturezas e não diretamente pelas expectativas, e que sua resiliência se deve à relativa indexação dos preços. Os monetaristas, assim como o BCB, reconhecem o caráter limitado da política de juros altos para combater este tipo de inflação. Todavia, defendem a elevação dos juros para evitar os efeitos secundários de propagação dos choques e a desancoragem das expectativas inflacionárias dos agentes econômicos.

A “miopia” da política monetária apontada por André Nassif tem levado ao que denominamos de armadilha monetária. Ou seja, um círculo vicioso no qual juros altos no tempo restringem estruturalmente o potencial de crescimento da economia (capacidade estimada da economia crescer sem pressionar a taxa de inflação) transformando estímulos de demanda rapidamente em pressões inflacionárias que são respondidas com mais aumento de juros.

A justificativa dada pelo BCB para a manutenção de elevadas taxas de juros real básica no Brasil, acima da taxa de crescimento do PIB, com exceção de 2010, 2013 e 2020, é evitar a desancoragem das expectativas de inflação dos agentes econômicos no centro da meta. Mas qual é a influência direta das expectativas dos agentes econômicos na composição da taxa de inflação no Brasil?

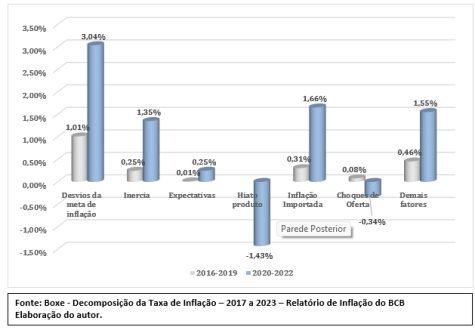

Desde 2016, o BCB passou a adotar uma nova metodologia de estimativa da composição da inflação brasileira, apontando os fatores que explicam os desvios da inflação em relação à meta. No gráfico nº1 estão os fatores que levaram ao desvio médio da inflação em relação ao centro da meta (divididos nos períodos de 2016-2019 e 2020-2022, uma vez que, só a partir de 2020, o BCB passou a estimar a influência do Hiato Produto na decomposição da inflação).

Gráfico nº 1 – Decomposição do desvio médio da taxa de inflação (IPCA) em relação ao centro da meta

Da leitura dos dados, quatro aspectos merecem destaque.

O primeiro é que, nos dois períodos em análise, as expectativas de inflação, ao menos diretamente, foram responsáveis pela menor parcela da explicação dos desvios médios da inflação em relação à meta. Este aspecto é crucial porque mostra, à primeira vista, a fragilidade da narrativa de que a inflação brasileira é determinada pelas expectativas dos agentes econômicos racionais. É importante salientar que, de 2020 a 2022, a inflação média se manteve bem acima do centro da meta e, mesmo assim, as expectativas exerceram pouca influência.

Em ambos os períodos é notória a relevância dos choques provocados pela inflação importada e demais fatores na explicação dos desvios médios da inflação em relação à meta. No caso específico do segundo período, estes fatores traduziram a virulência do efeito da Covid19 nas cadeias de suprimentos em nível internacional, com impactos sobre os preços das commodities e taxas de câmbio, assim como os decorrentes problemas logísticos oriundos dos desequilíbrios entre oferta e demanda globais. Do ponto de vista dos choques de oferta, o que contribuiu para diminuir o desvio foi a melhora dos reservatórios a partir de abril de 2022, o que levou a redução das bandeiras tarifárias de energia elétrica, e as medidas temporárias de desoneração tributárias envolvendo combustíveis, energia elétrica e telecomunicações.

O peso ainda considerável da inércia como fator explicativo dos desvios da inflação da meta no Brasil é preocupante, não só porque torna a inflação resiliente à baixa, como também porque aumenta o efeito de propagação dos choques a despeito da política de juros altos, como fartamente documentado pela literatura econômica, principalmente no caso brasileiro, que trata da inflação inercial.

O último fator a destacar é a importância do hiato produto negativo (capacidade ociosa), que tem contribuído para compensar os efeitos inflacionários dos choques e inércia. A ociosidade da economia brasileira, independente das discussões envolvendo a eficácia das metodologias usadas para estimar o hiato produto, vem se mantendo elevada desde 2016. De acordo com estimativas do IPEA, do primeiro trimestre de 2016 ao segundo de 2020 o hiato produto médio foi de -3,8%. Pós-Covid19, o hiato produto negativo vinha, segundo estimativas da FGV, em uma trajetória de fechamento interrompida pela rápida subida da taxa selic no período. Em recente Relatório de Inflação, o próprio BCB projeta taxa de -1,7% para o quarto trimestre de 2023.

Em seu artigo, André Nassif didaticamente define a regra de Taylor como “uma função de reação em que a taxa de juros de curto prazo (nossa Selic) aumenta quando a inflação observada e/ou as expectativas de inflação superam a meta perseguida pelo Banco Central e o PIB efetivo é superior ao seu potencial (o hiato do produto)”. Do que foi discutido acima é possível deduzir que, no período de 2016 a 2022, os desvios da inflação brasileira acima da meta estabelecida pelo Conselho Monetário Nacional (CMN) vêm sendo explicados, primordialmente, por choques nos preços dos insumos (commodities, câmbio, componentes industriais, secas, etc..), propagados pelo relativo nível de indexação dos preços (preços administrados). Em compensação, o hiato produto negativo tem evitado um maior distanciamento da meta, enquanto as expectativas têm tido um papel pouco relevante na explicação direta de tais desvios.

Logo, nem a regra de Taylor parece explicar a política de juros altos adotada pelo Banco Central nos últimos tempos, seja por sua pouca eficácia em relação aos choques de oferta e indexação, seja por não se configurar em excesso de demanda (hiato produto positivo), seja devido à duvidosa relevância das expectativas inflacionárias.

Em síntese, a política de juros altos adotada pelo BCB há um bom tempo tem aprisionado a economia brasileira em uma trajetória que combina “dilapidação de considerável estoque de capital físico e humano” (leia-se redução do potencial de crescimento), com estimativas para os juros reais a longo prazo de 4%aa a 6%aa e metas de inflação ousadas de 3%aa. O efeito pernicioso da armadilha monetária produzida pelo BCB, caso não seja enfrentada, é limitar cada vez mais, em nome da “estabilidade” dos preços, os impulsos de demanda da economia (responsáveis pela geração de emprego e renda) para satisfazer as restrições crescentes da nossa estrutura produtiva.